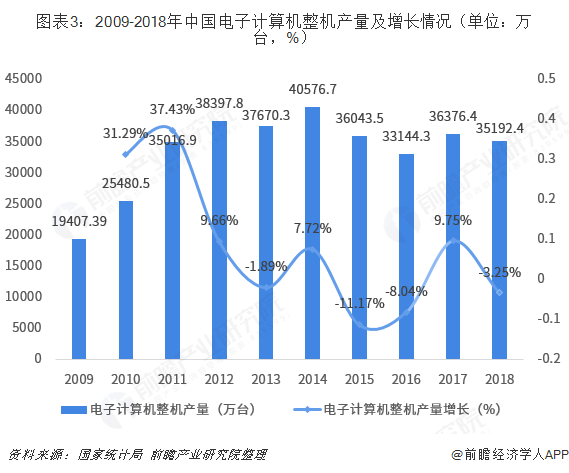

根据国家统计局数据,2009-2018年,电子计算机整机产量波动幅度较大;2018年,全国电子计算机整机累计产量35192.4万台,同比下降3.25%,行业整体发展速度放缓。硬件设备产量增速回落主要受宏观经济不景气的影响,这导致对硬件设备的新增需求和更新换代的需求减少。从历年数据看,微型计算机产量占计算机整机产量比重约90%,计算机工作站和服务器产量仅在10%左右。故以微型计算机产量作为计算机制造业迁移的考察对象。其产业迁移特征主要分为两个阶段:阶段一,向川渝、广东地区集中;阶段二,上海的计算机制造业大量迁出,重庆跃居全国产量第一,成为全球计算机制造中心。

计算机制造行业发展现状

2018年电子信息制造业利润整体下滑

根据工信部数据,2018年,我国规模以上电子信息制造业增加值同比增长13.1%,快于全部规模以上工业增速6.9个百分点,12月份同比增长10.5%,较11月份回落1.8个百分点。规模以上电子信息制造业实现出口交货值同比增长9.8%,增速比2017年回落4.4个百分点。此外,2018年,规模以上电子信息制造业主营业务收入同比增长9.0%,利润总额同比下降3.1%。

总体来看,在错综复杂的国内外形势下,我国电子制造企业受制于核心技术、元器件、原材料等薄弱环节影响导致附加值较低,加之行业增速放缓、原材料成本上升等因素的影响,行业效益整体下滑。

计算机制造行业覆盖范围广

根据最新的《国名经济产业分类》,计算机制造包括整机、零部件、外围设备、工控计算机及系统、信息安全设备及其他等类型。计算机整机制造是指将可进行算术或逻辑运算的中央处理器和外围设备集成计算整机的制造,也包括硬件与软件集成计算机系统的制造,还包括来件组装计算机的加工;其细分类型主要包括三类:计算机工作站、微型计算机设备和服务器。

计算机制造业覆盖范围广,细分领域多。本文计算机产业迁移路径主要基于是以计算机的整机制造这一领域为基础。

计算机整机制造业产量企稳

根据国家统计局数据,2009-2018年,电子计算机整机产量波动幅度较大;2011年之后,整机产量在3.5亿台上下波动。2018年,全国电子计算机整机累计产量35192.4万台,同比下降3.25%,行业整体发展速度放缓。硬件设备产量增速回落主要受宏观经济不景气的影响,这导致对硬件设备的新增需求和更新换代的需求减少。

惠普、联想PC出货量相当

根据IDC发布数据,2018年PC市场总出货量约为2.585亿台。其中,惠普出货量占比23.21%,联想占比23.16%,二者比重相当,竞争态势较为激烈;此外,戴尔占比17.09%,苹果占比6.97%,宏碁占比6.90%,与惠普和联想的出货量相差较大。而惠普和联想的生产基地大部分都集中在在中国,中国已经成计算机产量早已跃居全国第一。

计算机制造行业迁移路径

微型计算机产量占整机制造比重约90%

根据国家统计局统计数据,微型计算机产量波动幅度较大,2015年后,微型计算机产量企稳,在3亿台上下波动。2018年,微型计算机累计生产30700万台,同比增长0.07%。从历年数据看,微型计算机产量占计算机整机产量比重的90%,计算机工作站和服务器产量仅在10%左右。故以微型计算机产量作为计算机制造业迁移的考察对象。

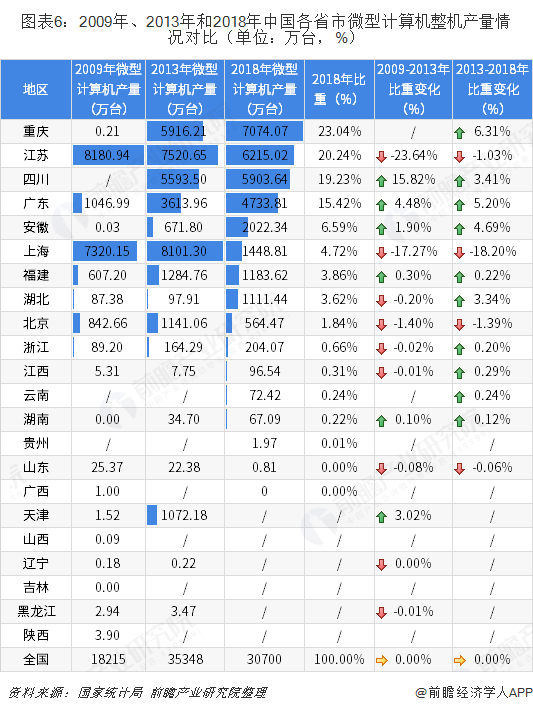

微型计算机行业发展分为两个阶段:2009-2011年为计算机整机制造业高速发展期,2012-2018年为行业调整期。以2009年、2013年(历史产量最高)和2018年三年作为时间节点,通过对比这三个年度各个省市的微型计算机整机产量情况,探索计算机制造业的迁移路径,具体如下。

阶段1:计算机整机制造业向川渝、广东地区集中

结合数据图表和产地分布图示发现,这一阶段计算机制造业迁移特征明显,主要表现为两点:第一,计算机制造业大幅向四川、重庆和广东地区迁移,这一阶段的产量增加为17133万台,四川增量为5593.5万台,重庆增量为5916万台,广东增量为2567万台,合计占比77%;尤其是川渝地区,计算机整机制造业从无到有,进入全国排名前三;第二,在全国产量激增的大背景下,江苏的计算机整机产量反而下降,部分企业迁出。

阶段2:上海的计算机整机制造业大量迁出,重庆跃居全国产量第一

这一阶段的产业迁移呈现出显著的“西进”特征。第一,长三角产业发展重心转移,不再以“计算机制造”产业作为主导产业,上海的产量大幅下降,市场份额下降18个百分点,从全国产量排名第一的位置跌落到第六;第二,川渝等西部地区产量激增,尤其是重庆地区,市场份额增加6.31个百分点,跃居到全国产量第一的位置;第三,湖北、安徽等中部地区的计算机制造业也逐渐发展起来,在全国前十占据一席之地。

重庆成为“全球计算机制造中心”的原因分析

重庆成为“全球计算机制造中心”的原因是:改变了沿海地区加工贸易大进大出的发展方式,在内陆地区创新发展了大规模的加工贸易。这种创新打破了加工贸易“两头在外”的传统思路,创造出“一头在外”的“整机+配套”的垂直整合模式,来解决物流成本、产业配套等薄弱环节。

在政企的共同努力下,惠普将4000万台产能的电脑生产基地落户重庆,随后,分散在中国沿海各省份的宏碁、华硕、思科、东芝等五大品牌商,广达、英业达、仁宝、纬创、和硕等六大整机商,以及近千家零部件厂商都集聚在了重庆重庆由此形成了三个集群:零部件、原材料、整机上中下游产业链形成集群;同类项产品、同类企业形成了集群;物流运输、销售结算等生产性服务业与制造业形成集群。

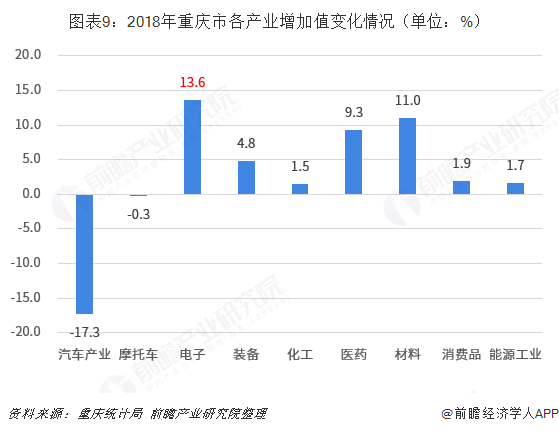

重庆市经信委表示,全球每3台笔记本电脑就有1台重庆造,中国已经成为了全球计算机制造中心。从2018年重庆市各产业增加值变化情况看,电子产业的增加值增幅最高,达13.6%;其中,计算机、通信和其他电子设备制造业增长15.6%。对于企业来说,重庆的电子信息产业基本实现了80%的零部件本地生产,一小时内能够采购到80%的零部件,大大降低了物流成本。

计算机制造行业发展趋势

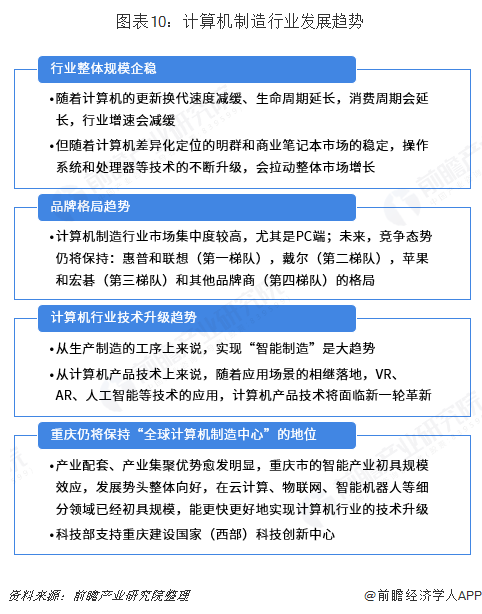

进入2019年,政府工作报告首次提出要打造工业互联网平台,拓展“智能+”,为制造业转型升级赋能,多重利好助推计算机强势反弹。计算机行业覆盖范围较广,从计算机制造业本身出发,一方面,随着计算机的更新换代速度减缓、生命周期延长,消费周期会延长,行业增速会减缓;另一方面,随着计算机差异化定位的明群和商业笔记本市场的稳定,操作系统和处理器等技术的不断升级,会拉动整体市场增长,在二者的共同作用下,未来行业整体规模企稳。

从品牌格局看,计算机制造行业市场集中度较高,尤其是PC端;未来,竞争态势仍将保持:惠普和联想(第一梯队),戴尔(第二梯队),苹果和宏碁(第三梯队)和其他品牌商(第四梯队)的格局。

从计算机行业技术升级的角度看,第一,生产制造的工序实现“智能制造”是大趋势;第二,随着应用场景的相继落地,VR、AR、人工智能等技术的应用,计算机产品技术将面临新一轮革新。

随着重庆地区的产业配套、产业集聚优势愈发明显,重庆市的智能产业初具规模效应,发展势头整体向好,在云计算、物联网、智能机器人等细分领域已经初具规模,能更快更好地实现计算机行业的技术升级。此外,科技部也支持重庆建设国家(西部)科技创新中心,未来,重庆仍将保持“全球计算机制造中心”的地位。

以上数据来源参考前瞻产业研究院发布的《中国计算机整机制造行业市场需求与投资规划分析报告》。