2018年,受益于移动互联网的普及和移动支付政策的支持下,移动支付发展迅速,截至2018年6月,移动支付笔数首次实现超过网上支付,成为电子支付最主要的支付手段。而此时的市场,以财付通和支付宝为主的双寡头格局凸显。不过,随着国家监管政策趋严,296、242和281号文相继出台,规范创新支付业务,有利于网联和银联的支付发展,未来双寡头市场格局有望被打破。

移动支付成为最主要的电子支付手段

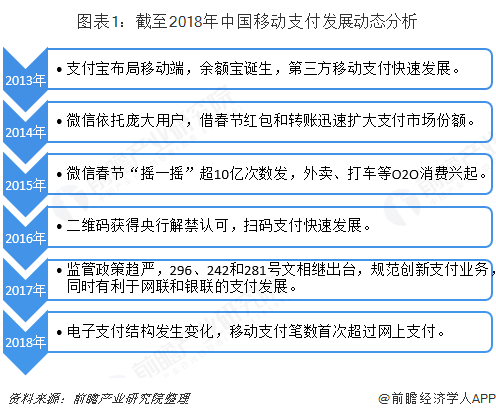

受益于移动互联网的普及和移动支付政策的支持,中国移动支付蓬勃发展。2013年支付宝开始布局移动端,诞生余额宝,2014年微信支付平台迅速爆发,都为移动支付的发展提供了良好的契机。2016年二维码支付全面解禁,使得移动支付快速崛起。2017-2018年,在监管政策趋严的背景下,移动支付依然持续快速发展,2018年6月移动支付笔数首次实现超过网上支付,成为电子支付最主要的支付手段。

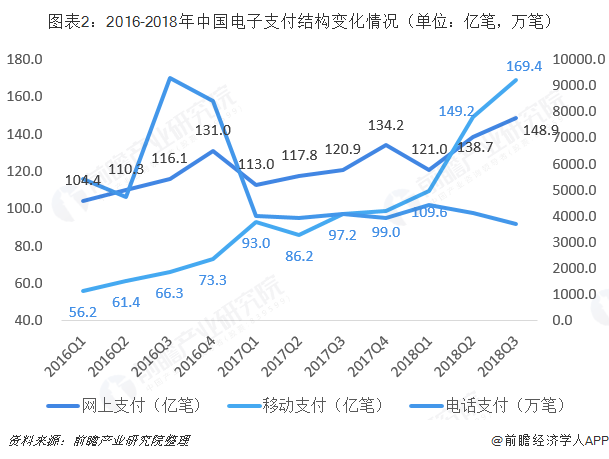

据中国支付清算协会最新数据显示,2018年三季度,银行业金融机构共处理电子支付业务452.4亿笔。其中,网上支付业务148.9亿笔,占比为32.9%;移动支付业务169.35亿笔,占比为37.4%;电话支付业务3701.99万笔,占比不足1%。其实2018年二季度,移动支付笔数就已超过网上支付笔数。

财付通和支付宝双寡头格局表现突出

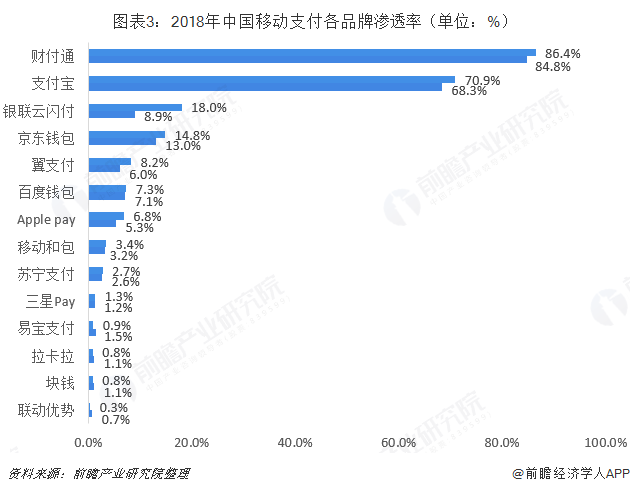

财付通和支付宝“双寡头”竞争格局表现突出。截至2018年年底,财付通和支付宝的用户渗透率分别为86.4%和70.9%,两巨头均拥有庞大的用户群体,共同渗透率已达到93.3%,较2017年增加了4.2个百分点,且非常接近于移动支付的整体用户渗透率(94.7%),双寡头格局持续凸显。其它用户渗透率较靠前但与两巨头差距还很大的支付品牌有银联云闪付18.0%、京东钱包14.8%等,但其它支付品牌的用户渗透率均很低。

财付通和支付宝总体支付规模依然接近9成。调查显示,2018年财付通和支付宝的交易金额占比合计为89%,其中财付通为44%,支付宝为45%;而同时交易笔数占比合计为92%,与上年持平,其中财付通为54%,支付宝为38%。

公共交通、医疗服务、金融理财成移动支付新战场

实体零售、网购消费成移动支付主战场

根据中国银联发布《2018移动互联网支付安全大调查报告》显示,移动支付场景已覆盖消费者日常生活的多个领域,2018年,移动支付在实体零售和网购消费领域,使用频率分别为57%和48%,成为移动支付的主战场。同时支付场景建设并进齐发,在实体零售和网购消费之外,公共交通领域也不甘落下,使用频率也达到24%。此外,医疗支付、差旅票务、金融理财等民生领域成为市场争夺的新热点。

未来双寡头市场格局有望被打破

2018年,受益于移动互联网的普及和移动支付政策的支持下,移动支付发展迅速,截至2018年6月,移动支付笔数首次实现超过网上支付,成为电子支付最主要的支付手段。而此时的市场,以财付通和支付宝为主的双寡头格局凸显。不过,随着国家监管政策趋严,296、242和281号文相继出台,规范创新支付业务,有利于网联和银联的支付发展,未来双寡头市场格局有望被打破。

传统金融机构切入移动支付市场,挑战市场格局

强势制度背景支撑的银联及传统商业银行积极探索新的发展模式,通过与实体商业结合切入移动支付市场。前瞻认为,优于第三方支付机构的资金安全性保障为传统金融机构切入移动支付市场创造良好条件,传统制度背景支撑为国家控制金融行业中的第三方支付支付提供了契机,银联或类似有优质制度资源的支付机构将迎来新一轮发展机遇,有机会打破现有支付宝、财付通双寡头市场格局。

中小额消费场景待深挖,支付安全成重要竞争要素

随着移动支付在税务、医疗、公共出行等公共服务领域应用更加普遍,消费者无现金消费习惯逐步养成。中小额消费场景待挖掘,第三方移动支付机构可通过深挖应用场景实现差异化发展。随着消费者安全意识提高,支付安全性也成为竞争关键要素。

更多数据参考前瞻产业研究院发布的《中国移动支付行业市场前瞻与投资战略规划分析报告》。